Honda Motor (7267.T) begint de komende drie jaar met een gemengde situatie: een stabiele kasstroom en een betrouwbaar dividend worden gecompenseerd door een lagere winstgevendheid en ongelijkmatige verkopen. De omzet over de afgelopen 12 maanden staat op 21,62 biljoen, met een brutowinst van 4,54 biljoen en EBITDA van 1,42 biljoen. De winstmarge bedraagt echter slechts 2,95% en de kwartaalwinstgroei is met -50,20% jaar op jaar negatief. De liquiditeit is solide (current ratio 1,30; totale kas 4,17 biljoen) tegenover een totale schuld van 11,87 biljoen en een schuld/eigen vermogen verhouding van 98,42%. De aandelen sloten recent op 1.637,5, dichtbij de 52-weken hoog van 1.674,5 en boven zowel de 50-daagse als de 200-daagse voortschrijdende gemiddelden. Een verwachte dividendrendement van 4,27% met een uitkeringsratio van 47,25% biedt steun voor het inkomen. Recente updates omvatten een productie-/verkooprapport van juni 2025 en een uitbreiding naar de verzekeringsdistributie.

Belangrijke punten per augustus 2025

- Omzet: 21,62T (ttm); omzet per aandeel 4.788,39; bruto winst 4,54T; EBITDA 1,42T.

- Winst/Marges: Nettowinst 637,85B; winstmarge 2,95%; operationele marge 4,57%; verwaterde EPS 143,94; kwartaalwinstgroei -50,20% yoy.

- Verkoop/Orderportefeuille: Kwartaalomzetgroei -1,20% yoy; productie- en verkooprapport van juni 2025 vrijgegeven; operationele kasstroom 459,07B; netto vrije kasstroom 593,41B.

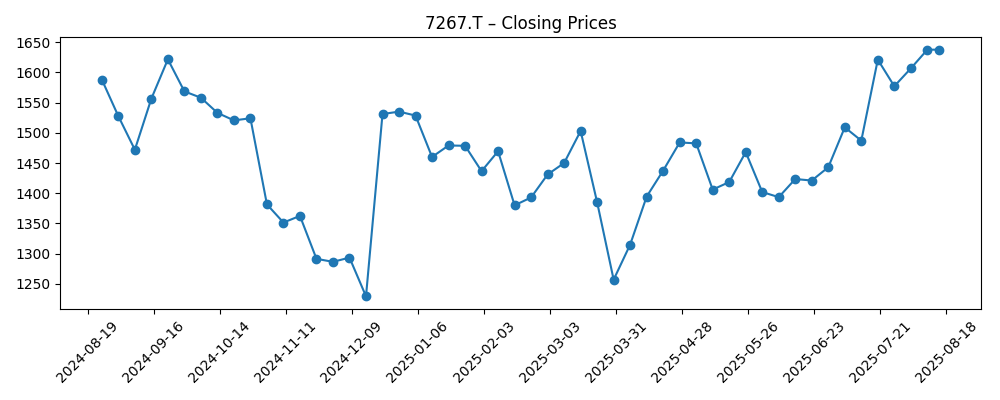

- Aandelenprijs: 1.637,5 (15 augustus); 52-weken hoog/laag 1.674,5/1.156,0; 50-daagse MA 1.494,27; 200-daagse MA 1.433,55; 52-weken verandering 4,47%; beta 0,33.

- Dividenden: Vooruitzicht rendement 4,27%; achteraf rendement 4,19%; uitkeringsratio 47,25%; volgende ex-dividenddatum 29/09/2025.

- Eigendom/Marktvisie: Uitstaande aandelen 3,99B; float 3,74B; insiders 3,29%; instellingen 40,27%; gemiddelde volume 18,91M (3M) en 19,63M (10D).

- Balans: Totale kas 4,17T; totale schuld 11,87T; schuld/eigen vermogen 98,42%; current ratio 1,30; boekwaarde per aandeel 2.887,57.

Aandelenprijsontwikkeling – laatste 12 maanden

Opmerkelijke koppen

- Honda Motor Co., Ltd. (HMC) publiceert productie- en verkooprapport voor juni 2025

- Honda lanceert verzekeringsmaatschappij aangedreven door VIU by HUB

- Honda Motor Co., Ltd. (NYSE:HMC) participaties verminderd door Choreo LLC

- Harbour Investments Inc. koopt 520 aandelen van Honda Motor Co., Ltd. (NYSE:HMC)

- PNC Financial Services Group Inc. verkoopt 351 aandelen van Honda Motor Co., Ltd. (NYSE:HMC)

- Mitsubishi UFJ Asset Management Co. Ltd. verkoopt 610 aandelen van Honda Motor Co., Ltd.

Opinie

De productie- en verkoopupdate van Honda voor juni 2025 is van belang omdat het de recente omzetdaling (kwartaalomzetgroei -1,20% yoy) en de scherpe winstcompressie (-50,20% yoy) in een kader plaatst. Als het rapport wijst op normalisering van de productie, verbetering van de mix of dalende logistieke kosten, zou de magere winstgevendheid (2,95% winstmarge; 4,57% operationele marge) kunnen beginnen te herstellen in FY2026-FY2027. De aandelenprijs weerspiegelt al een verbeterd sentiment: na een dieptepunt in december 2024 van 1.229,5 is het aandeel weer gestegen naar 1.637,5, dicht bij de 1.674,5 hoog en boven zowel de 50-daagse als de 200-daagse voortschrijdende gemiddelden. Met een beta van 0,33 is de naam een relatief laag-volatiliteits manier om deel te nemen aan een autoherstel. De volgende stap omhoog vereist waarschijnlijk bewijs dat volumes en prijzen de kasconversie consistent kunnen verhogen, niet slechts sporadisch.

De lancering van een Honda-verzekeringsmaatschappij, aangedreven door VIU by HUB, is strategisch opmerkelijk. Het breidt de klantrelatie uit van alleen de verkoop van voertuigen naar eigendom en risicoservices, wat het potentieel creëert voor een hechtere levenslange waarde en extra inkomsten uit vergoedingen. Op korte termijn kan de impact op de winst- en verliesrekening bescheiden zijn in vergelijking met 21,62T aan omzet, maar strategisch ondersteunt het een breder service-ecosysteem rond financiering, bescherming en onderhoud. Dit kan de cyclus gladstrijken, vooral als de vraag naar auto’s fluctueert. De uitvoering zal afhangen van de distributiebereik, ondertekenpartners en hoe naadloos de verzekering integreert in retail- en digitale ervaringen. Voor investeerders voegt het initiatief een optie toe voor stabielere, hoger marge inkomstenstromen zonder het balansrisico substantieel te verhogen, wat belangrijk is gezien de totale schuld van 11,87T en een bijna 100% schuld/eigen vermogen ratio.

Inkomensondersteuning blijft een onderscheidende factor. Een vooruitzicht op dividend rendement van 4,27% met een uitkeringsratio van 47,25% lijkt verdedigbaar tegen 459,07B aan operationele kasstroom en 593,41B aan netto vrije kasstroom, mits de marges niet verder afnemen. De lage beta (0,33) en de nabijheid tot de steun van de voortschrijdende gemiddelden suggereren dat terugvallen ordelijk kunnen zijn, hoewel de totale verandering over 52 weken van 4,47% achterblijft bij bredere benchmarks (S&P 500 op 15,01%). Als de productiecyclus stabiliseert en de service-adjacenties langzaam opschalen, zou het aandeel kunnen overstappen van een rendement-plus-waarde opstelling naar een gematigd groeiprofil. Zonder dat kunnen de rendementen verbonden blijven aan het dividend en incrementele aandeleninkoop, met een waardering begrensd door marges in het midden van de enkele cijfers.

De nieuwsberichten over fondsstromen tonen gemengde maar incrementele institutionele activiteit. Kleine aanpassingen in posities (bijvoorbeeld updates van Choreo LLC, Harbour Investments, PNC Financial Services en Mitsubishi UFJ Asset Management) veranderen de thesis op zich niet, maar weerspiegelen voortdurende portefeuilleanpassingen nabij het 52-weken hoog. De technische achtergrond is constructief: prijs boven de 50-daagse en 200-daagse voortschrijdende gemiddelden, met liquiditeit ondersteund door een gemiddeld volume van drie maanden van 18,91M. Korte termijn aanjagers omvatten maandelijkse productiegegevens en de ex-dividenddatum van 29/09/2025, wat vraag naar inkomen kan aantrekken. Risico's zijn gerelateerd aan de timing van het herstel van de marge, de snelheid van de productovergang en macrogevoeligheid in belangrijke markten. Over het geheel genomen pleit de opstelling voor geduld: laat de operationele gegevens bevestigen dat de vroege optimisme die in de prijs is ingebed, kan worden volgehouden.

Wat zou er kunnen gebeuren over drie jaar? (horizon augustus 2025+3)

| Situatie | Zakelijk beeld | Gevolg voor het aandeel |

|---|---|---|

| Beste | Productie normaliseert, productmix verbetert en service-adjacenties (inclusief verzekering) krijgen tractie. Kasgeneratie versterkt terwijl de kapitaalbestedingen gedisciplineerd blijven. | Herwaardering richting een kwalitatief rendement-plus-groeiprofil; dividend wordt steeds veiliger gepercipieerd; terugval blijft oppervlakkig. |

| Basis | Volumes stabiliseren maar prijs/mix en kosten compenseren elkaar. Diensten dragen gestaag maar bescheiden bij. Balansratio's blijven over het algemeen onveranderd. | Prestaties blijven binnen een bereik rondom langetermijngemiddelden; totale return wordt voornamelijk gedreven door dividend en selectieve aandeleninkoop. |

| Erger | Vraag verslapt en invoerkosten of terugroepacties drukken de marges. Diensten blijven teleurstellen en kasconversie verzwakt, wat financiële flexibiliteit beperkt. | De waardering gaat richting alleen waarde; dividendbeleid staat onder druk; aandeel daalt met af en toe opluchtingsrally's op gegevenspunten. |

Geprojecteerde scenario's zijn gebaseerd op huidige trends en kunnen variëren op basis van marktomstandigheden.

Factoren die de aandelenprijs waarschijnlijk het meest beïnvloeden

- Maandelijkse productie-/verkoopmomentum versus de impact van kosteninflatie op dunne marges.

- Uitvoering van service-adjacenties (inclusief de nieuwe verzekeringsmaatschappij) en hun bijdrage aan terugkerende inkomsten.

- Discipline in kapitaalallocatie met betrekking tot dividendduurzaamheid en trends in vrije kasstroom.

- Balansheffing en financieringsvoorwaarden gezien de totale schuld en schuld/eigen vermogen nabij pariteit.

- Valuta en macro vraag in kernmarkten die prijzen, mix en exportcompetitiviteit beïnvloeden.

Conclusie

De investeringscase voor Honda tot 2026-2028 mengt veerkracht met uitvoeringsrisico. Het bedrijf heeft schaal, liquiditeit (current ratio 1,30; totale kas 4,17T) en een aantrekkelijk inkomensprofiel (vooruitzicht dividend rendement 4,27%; uitkering 47,25%). Echter, de korte termijn gegevens herinneren investeerders eraan om selectief te zijn: de kwartaalomzet daalde en de winsten krompen scherp jaar op jaar, waardoor de winst en operationele marges dun bleven. Het herstel van het aandeel van het dieptepunt eind 2024 naar nabij het 52-weken hoog suggereert een toenemend vertrouwen, ondersteund door een lage beta en constructieve technische signalen. Vanaf hier moeten de fundamenten de prijs valideren: consistente productie, stabiele mix en incrementele bijdrage van diensten zoals verzekering kunnen geleidelijk herstel van marges ondersteunen. Als dat gebeurt, kan de totale return het dividend overstijgen naarmate gematigde groei weer deel van het verhaal wordt. Zo niet, dan blijven de aandelen een voorzichtige inkomensholding. Het monitoren van maandelijkse rapporten en kapitaaldiscipline zal cruciaal zijn.

Dit artikel is geen beleggingsadvies. Beleggen in aandelen brengt risico's met zich mee en u dient uw eigen onderzoek te doen voordat u financiële beslissingen neemt.